MUDANÇAS NO SIMPLES NACIONAL - COMO CALCULAR AS NOVAS ALÍQUOTAS

A alíquota agora se tornará progressiva, na medida em que o faturamento da empresa aumenta e não mais fixo por faixas, como era antes. Também será criado um desconto fixo específico por cada faixa de enquadramento, ou seja, a alíquota a ser paga dependerá de um cálculo que leva em consideração a receita bruta acumulada nos 12 meses anteriores e esse novo desconto.

Alíquota variando conforme a folha de pagamento

O valor da alíquota poderá variar de acordo com a razão entre a folha de pagamento e a receita bruta da empresa. O interesse do governo é privilegiar com alíquotas menores as empresas que tem uma maior quantidade de funcionários registrados.

Por exemplo, uma empresa tributada pelo novo Anexo V – que possui maior carga tributária – poderá passar a ser tributada pelo novo Anexo III (menor carga tributária), caso a razão entre a folha de salários e a receita bruta seja igual ou superior à 28%.

Alíquota efetiva

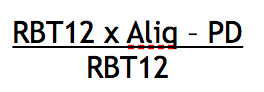

Para calcular o valor devido no Simples Nacional, primeiramente será necessário identificar a alíquota efetiva, por meio da seguinte fórmula:

Onde:

RBT12 = receita bruta acumulada nos 12 meses anteriores ao período de apuração Aliq = alíquota nominal constante nos anexos I a V da Lei Complementar 155 (vide abaixo) PD = parcela a deduzir constante nos anexos um I a V da Lei Complementar 155

Novas tabelas do Simples Nacional

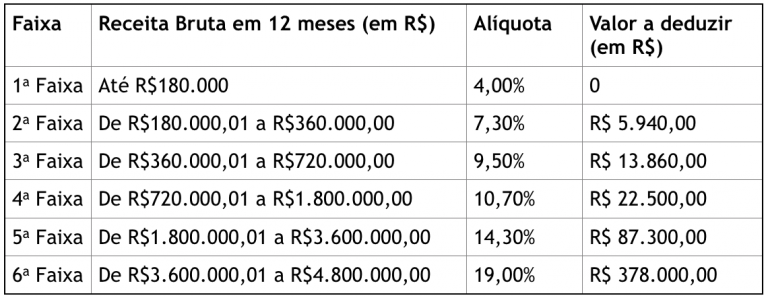

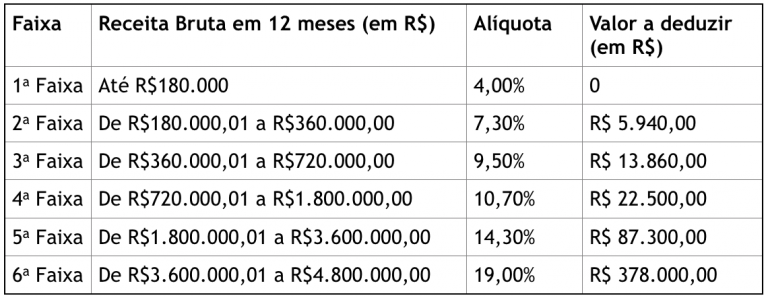

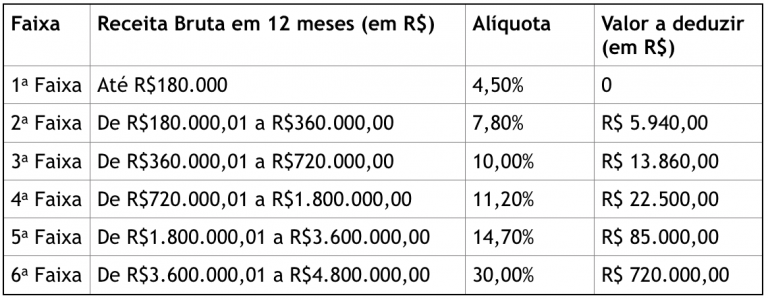

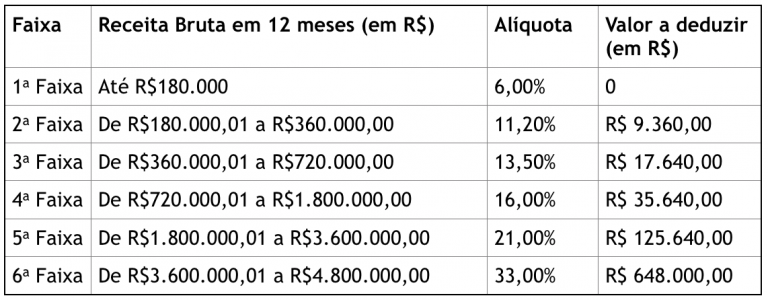

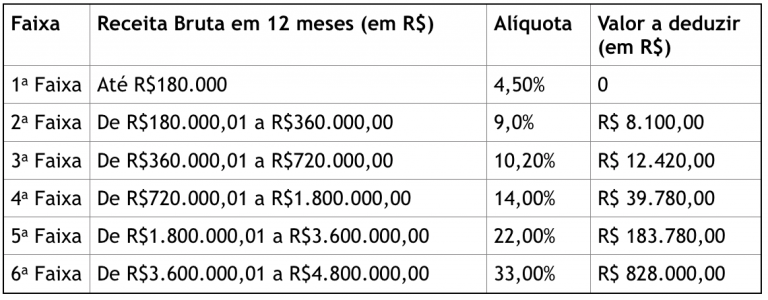

As tabelas abaixo foram publicadas pela Lei Complementar nº 155 de 27/10/2016 e, a partir de 1º janeiro 2018, deverão ser utilizadas para enquadramento no Simples Nacional.

Anexo I do Simples Nacional – Comércio

Exemplo:

Consideremos uma empresa com Receita Bruta nos 12 meses anteriores ao período de apuração de R$200.000,00 e cuja receita em Janeiro de 2018 foi de R$20.000,00

- Alíquota nominal da nova tabela: 7,30%

- Parcela a deduzir: R$ 5.940,00

Os valores são:

- R$200.000,00 * 7,30% = R$14.600,00

- Tirando a parcela a deduzir: R$14.600,00 – R$5.940,00 = R$8.660,00

- Alíquota efetiva = 8.660,00/200.000,00 = 4,33%

- Aplicando à Receita de Janeiro = R$20.000,00*4,33% = R$866,00

- Valor a pagar no DAS em 2018: R$866,00

Comparando com o cálculo em 2017:

- R$200.000,00 de receita acumulada: Alíquota de 5,47%

- Faturamento de R$20.000,00

- Valor a pagar: R$20.000,00 * 5,47% = R$1.094,00

Exemplo:

Consideremos uma empresa com Receita Bruta nos 12 meses anteriores ao período de apuração de R$200.000,00 e cuja receita em Janeiro de 2018 foi de R$20.000,00

- Alíquota nominal da nova tabela: 7,30%

- Parcela a deduzir: R$ 5.940,00

Os valores são:

- R$200.000,00 * 7,30% = R$14.600,00

- Tirando a parcela a deduzir: R$14.600,00 – R$5.940,00 = R$8.660,00

- Alíquota efetiva = 8.660,00/200.000,00 = 4,33%

- Aplicando à Receita de Janeiro = R$20.000,00*4,33% = R$866,00

- Valor a pagar no DAS em 2018: R$866,00

Comparando com o cálculo em 2017:

- R$200.000,00 de receita acumulada: Alíquota de 5,47%

- Faturamento de R$20.000,00

- Valor a pagar: R$20.000,00 * 5,47% = R$1.094,00

Anexo II do Simples Nacional – Indústria

Anexo III do Simples Nacional – Serviços

Receitas de locação de bens móveis e de prestação de serviços não relacionados no § 5º-C do art. 18 desta Lei Complementar.

Anexo IV do Simples Nacional – Serviços

Receitas decorrentes da prestação de serviços relacionados no § 5º-C do art. 18 desta Lei Complementar.

Simples Nacional: ainda é a melhor opção?

As mudanças para 2018 foram significativas e para muitas empresas não valerá mais a pena continuar no Simples Nacional. Entretanto, decisões como essa devem ser tomadas com base em informações concretas e com uma análise completa do seu negócio. Converse com a empresa contábil que toma conta da sua e escolha o melhor caminho.